Russian Federation

UDC 63

CSCSTI 69.01

Russian Classification of Professions by Education 06.06.01

Russian Library and Bibliographic Classification 28

Russian Trade and Bibliographic Classification 64

A brief analysis of the state and use of the raw material base of the Northern Basin fishery in 2010–2019 is carried out. The results of fisheriesin ib the Murmansk region in 2008-2013 under institutional conditions are presented. A financial and economic analysis of the fisheries of the Northern Basin in 2014-2018 was performed. A significant increase in prices for fish products and a decrease in the purchasing power of the population are shown. The recommendations aimed at improving the national economic efficiency of the fisheries of the Northern basin are given.

Northern Fisheries Basin, fisheries, economic efficiency

Введение

Народнохозяйственная эффективность рыбной отрасли рассматривается в статье с точки зрения выполнения «Доктрины продовольственной безопасности Российской Федерации», удовлетворения потребности и доступности населению пищевой рыбной продукции, промышленности – сырья, а также финансового вклада в решение народнохозяйственных задач.

Результаты исследования и их обсуждение

Потенциальные возможности развития морского рыболовства и его эффективность, в первую очередь, зависят от наличия и состояния сырьевых ресурсов, уровня производственного аппарата и институциональной среды.

Рыбодобывающие предприятия Северного бассейна с начала 90-х годов прошлого века осуществляют промысел, в основном, в районах Северо-Восточной Атлантики (сва). Лишь небольшая группа супер-траулеров типа «Моонзунд», ввиду отсутствия подходящей сырьевой базы в Северной Атлантике, дислоцируется в Центральной Атлантике.

Основными объектами промысла рыбаков Северного бассейна являются треска, пикша и другие виды рыб СВА. Небольшие квоты палтуса и окуней выделяются также в Северо-Западной Атлантике (табл.1) [1].

Как видно из таблицы, среднегодовая величина квот водных биологических ресурсов (ВБР) в 2010-2019 гг. в этих районах составляла 968,7 тыс. т, в том числе доля наиболее выгодных объектов промысла – трески и пикши – 463,3 тыс. т (47,8%), а всех донных видов рыб – 556,5 тыс. т (57,5%). Кроме этого, в анализируемом периоде осуществлялся промысел ценнейшего морепродукта – камчатского краба (среднегодовая квота составляла – 7,1 тыс. т). С 2017 г. регулярно выделялась квота краба-стригуна опилио.

Анализируя состояние сырьевой базы во временном аспекте, следует отметить ее стабильность по величине и улучшение качества по сравнению с базовым 2010 годом. Так, квоты трески и пикши с 378,2 тыс. т увеличились в 2018 г. до 417,4 тыс. т (на 10,4%), в 2019 г. – до 329,8 тыс. т (на 3,9%). Квота черного палтуса Баренцева моря возросла в 1,84 раза, морских окуней – в 2,72 раза, краба – в 2,47 раза. В целом сырьевая база ВБР в Баренцевом море и СЗА позволяла в исследуемом периоде осуществлять промысел с повышающейся экономической эффективностью, не увеличивая оптовые цены.

Таблица 1. Квоты Северного бассейна в районах действия ИКЕС, НЕАФК и НАФО в 2010-2020 годах (с научными и прибрежными квотами), тыс. т [1-5]

|

Объекты промысла |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Треска |

266,8 |

312,3 |

320,9 |

441,3 |

431,7 |

382,0 |

395,1 |

397,2 |

331,2 |

316,7 |

315,5 |

|

Пикша |

111,4 |

140,2 |

140,3 |

89,5 |

79,2 |

91,4 |

116,2 |

107,8 |

86,2 |

76,1 |

92,2 |

|

Сайда |

25,8 |

14,3 |

14,3 |

14,3 |

14,4 |

14,5 |

14,5 |

14,5 |

14,5 |

14,5 |

|

|

Палтус черный Баренцева моря |

6,8 |

6,8 |

8,2 |

8,6 |

8,6 |

8,6 |

10,0 |

10,9 |

12,2 |

12,2 |

11,5 |

|

Палтус черный Гренландия (СЗА) |

3,1 |

3,2 |

3,2 |

3,2 |

2,4 |

2,4 |

2,4 |

2,4 |

2,1 |

2,1 |

- |

|

Черный палтус Ньюфаунд. банки Флемиш-Кап мик.3LMNO (СЗА) |

1,5 |

1,4 |

1,5 |

1,5 |

1,5 |

1,5 |

1,4 |

1,4 |

1,5 |

1,6 |

- |

|

Морской окунь (клювач и золотистый) СВА |

4,3 |

3,0 |

3,5 |

4,0 |

5,3 |

7,4 |

7,4 |

7,4 |

7,9 |

11,7 |

12,1 |

|

Морсской окунь СЗА (НАФО) |

16,6 |

17,4 |

17,4 |

17,5 |

17,7 |

18,6 |

18,6 |

19,7 |

19,7 |

20,8 |

- |

|

Окунь-клювач-море Ирмингера и Лабрадор (СЗА) |

29,5 |

29,5 |

29,5 |

27,3 |

27,3 |

27,3 |

24,9 |

24,9 |

24,9 |

24,9 |

- |

|

камбала[1] |

7,2 |

7,7 |

7,1 |

7,4 |

7,7 |

7,8 |

8,0 |

7,7 |

7,8 |

7,8 |

- |

|

Камбала-ерш[2] |

4,1 |

3,6 |

3,7 |

3,0 |

2,1 |

3,1 |

2,9 |

2,7 |

2,4 |

- |

- |

|

мойва[3] |

115,0 |

105,0 |

94,0 |

81,0 |

26,0 |

48,0 |

0,1 |

- |

82,5 |

- |

- |

|

Сельдь атлантическо-скандинавская |

199,5 |

144,4 |

118,6 |

78,5 |

60,3 |

45,9 |

50,5 |

91,1 |

64,2 |

84,0 |

75,9 |

|

Путассу[4] |

144,9 |

53,8 |

85,8 |

132,0 |

179,1 |

204,2 |

178,6 |

205,9 |

218,3 |

198,0 |

190,3 |

|

Скумбрия |

59,3 |

74,7 |

75,1 |

81,9 |

116,9 |

128,6 |

121,0 |

138,3 |

124,5 |

129,0 |

127,0 |

|

Краб камчатский |

4,0 |

4,0 |

5,5 |

6,0 |

6,5 |

6,9 |

8,5 |

9,9 |

9,9 |

9,9 |

9,9 |

|

Краб-стригун опилио[5] |

- |

- |

- |

- |

1,1 |

- |

- |

7,8 |

9,8 |

9,8 |

9,8 |

|

Итого |

988,7 |

921,1 |

928,4 |

996,9 |

987,7 |

998,2 |

960,1 |

1049,6 |

937,1 |

919,2 |

844,2 |

Состояние запасов основных промысловых объектов в Баренцевом, Норвежском морях и сопредельных водах, а также существующие меры регулирования промысла, по данным ПИНРО, позволяют предполагать, что в ближайшие годы промысел их будет осуществляться на уровне средних многолетних данных, приведенных выше [1].

Вылов рыбы и морепродуктов на Северном бассейне более чем на 90% характеризуется освоением квотируемых биоресурсов. Среднегодовой уровень добычи в анализируемом периоде (2011-2018 гг.) составил 905,3 тыс. т и равен вылову в базовом 2010 г., что является одним из признаков стабильности сырьевой базы промысла (табл. 2). Доля Мурманской области в вылове в среднем составила 72,0%, в том числе трески – 65,6%, пикши – 64,8%; Архангельской области, соответственно, – 17,35%, 19,4% и 20,2%; Республики Карелия – 9,1%, 12,4% и 12,3%; НАО – 1,5%, 2,6% и 2,7%. Таком образом, добыча наиболее ценных видов рыб – трески и пикши – производится не пропорционально общему вылову.

Таблица 2. Вылов Северного бассейна за 2010-2018 годы [6; 7]

|

Показатели |

2010 г. |

2018 г. |

В среднем за 2011-2018 г. |

Отношение к 2010 г., % |

|

|

2018 г. |

2011-2018 г. |

||||

|

Северный бассейн |

|||||

|

Общий вылов, тыс.т |

905,8 |

895,6 |

905,3 |

98,9 |

100,0 |

|

В том числе треска, % |

29,0 |

37,3 |

40,9 |

127,4 |

135,0 |

|

пикша, % |

12,1 |

9,5 |

11,6 |

82,0 |

89,5 |

|

Мурманская область |

|||||

|

Общий вылов, тыс.т |

659,2 |

663,4 |

659,0 |

100,6 |

100,0 |

|

В том числе треска, % |

26,5 |

33,3 |

36,8 |

126,4 |

138,8 |

|

пикша, % |

10,9 |

8,6 |

10,2 |

80,9 |

88,4 |

|

Архангельская область |

|||||

|

Общий вылов, тыс.т |

167,8 |

141,3 |

157,4 |

84,2 |

89,7 |

|

В том числе треска, % |

31,1 |

43,4 |

45,3 |

117,4 |

136,7 |

|

пикша, % |

13,2 |

12,0 |

13,4 |

76,5 |

94,7 |

|

Республика Карелия |

|||||

|

Общий вылов, тыс.т |

66,6 |

78,6 |

84,9 |

118,0 |

127,5 |

|

В том числе треска, % |

42,9 |

55,6 |

54,5 |

152,8 |

107,8 |

|

пикша, % |

18,5 |

14,6 |

15,3 |

93,5 |

105,3 |

|

Ненецкий автономный округ |

|||||

|

Общий вылов, тыс.т |

12,3 |

12,3 |

13,2 |

100,0 |

112,5 |

|

В том числе треска, % |

55,3 |

68,6 |

70,8 |

123,5 |

137,5 |

|

пикша, % |

23,6 |

19,5 |

21,7 |

82,8 |

98,7 |

Доля добычи трески и пикши увеличилась на 11,4%, что, наряду с ростом цен на них, позволило значительно улучшить финансовые и экономические показатели добывающих компаний.

Несмотря на общеизвестный факт наличия излишних мощностей добывающего флота, в 2009-2017 гг. только по Мурманской области наблюдалось недоосвоение квот трески в объеме 31,9 тыс. т и пикши – 20,0 тыс. т (соответственно 1,6% и 3,1% общих величин квот). Эти факты, по нашему мнению, можно объяснить лишь недостатками в организации освоения квот. В периоды наличия промысла мойвы квоты ее не доосваиваются на десятки тысяч тонн. Также не доосваивается путассу, что, в первую очередь, объясняется относительно низкой эффективностью добычи этих гидробионтов.

Нынешний порядок функционирования рыбного хозяйства России в значительной мере был предопределен в 2006-2008 годах. Так, в 2006 г. Постановлением Правительства Российской Федерации № 458 от 25 июня «Об отнесении видов продукции к сельскохозяйственной продукции и к продукции первичной переработки, произведенной из сельскохозяйственного сырья собственного производства» рыбодобывающим предприятиям с численностью занятых не более 300 человек, было разрешено с 01 января 2007 г. переходить на уплату «Единого сельскохозяйственного налога» (ЕСХН) [8]. В 2008 г. Постановлением Правительства Российской Федерации от 22 октября предприятиям, у которых стоимость продукции от добычи рыб не менее 70% общего объема, ставка платы за биоресурсы была снижена на 85% от номинала. Кроме этого, в 2008 г. было осуществлено наделение субъектов рыбодобычи долями квот на 10 лет (на 2009-2018 гг.), что позволяло рыбопромышленным предприятиям в определенной мере оптимизировать планирование промысловой финансовой и экономической деятельности.

Перечисленные нововведения, а также улучшение промысловых запасов основных объектов добычи – трески и пикши – позволили значительно улучшить финансовые и экономические результаты в рыболовстве Северного бассейна в 2009-2013 гг., что показано в таблице 3 на примере деятельности флота Мурманской области, добывающего более 2/3 общего объема вылова Северного бассейна [9].

Из данных таблицы видно, что улучшились все показатели. Так, сальдированный результат в 2013 г., по сравнению с 2008 г., вырос в 11,8 раза, что позволяло многим предприятиям, добывающим треску и пикшу, строить новые траулеры по схемам, используемым зарубежными странами с развитым рыболовством – они стали кредитоспособными. На 26 пунктов повысилась рентабельность проданных товаров, и в 2013 г. она была выше, чем на подобных норвежских траулерах на 26,4 пункта [10]. Удельное значение организаций, получивших убыток, уменьшилось на 26,5 пунктов. Поскольку отчетность Мурманским облстатом представляется в целом по рыбной отрасли, а убыточные предприятия в названных годах сосредоточены в береговой переработке, то с большой долей уверенности можно утверждать, что в действующих рыболовных компаниях таких мало.

Таблица 3. Финансовые и экономические показатели развития рыболовства Мурманской области [11]

|

Показатели |

2008 г. |

2009 г. |

2010 г. |

2011 г. |

2012 г. |

2013 г |

2013 в % к 2008 г. |

|

Сальдированный финансовый результат, млн. руб. |

596,0 |

2972,2 |

4529,1 |

6203,5 |

7125,9 |

7017,2 |

в 11,8 р. |

|

Рентабельность реализованной продукции, % |

11,0 |

22,4 |

29,0 |

34,9 |

33,5 |

37,0 |

+26,0 |

|

Удельный вес организаций получивших убыток, % |

46,7 |

35,3 |

25,3 |

20,2 |

24,0 |

26,9 |

-19,8 |

|

Среднемесячная номинальная начисленная заработная плата, руб. |

34233,7 |

40594,6 |

48911,1 |

54706,1 |

57741,2 |

67434,4 |

в 1,97 р. |

|

Основные фонды коммерческих организаций, млн. руб. |

7700 |

8773 |

9765 |

11960 |

9888 |

15828 |

в 2,06 р. |

|

Инвестиции в основной капитал, млн. руб. |

367,6 |

208,1 |

482,6 |

1586,8 |

2513,6 |

3960,2 |

в 10,77 р. |

|

Накопленные финансовые вложения, млн. руб. |

2991,6 |

2769,8 |

4111,8 |

16573,4 |

10259,0 |

12302,3 |

в 4,11 р. |

|

Налоги и сборы, уплаченные в бюджетную систему РФ, млн. руб. |

1851,5 |

1348,1 |

1811,8 |

2074,8 |

2024,3 |

1748,7 |

94,4% |

|

Производство филе на судах, тыс. т |

14,3 |

10,1 |

13,5 |

20,7 |

26,3 |

27,2 |

в 1,9 р. |

В 2009-2013 гг. продолжала уменьшаться численность больших и среднетоннажных траулеров, что можно считать положительным фактором, так как на Северном бассейне наблюдалось значительное превышение добывающего потенциала над доступными водными биологическими ресурсами (ВБР). В то же время следует отметить, что средний возраст траулеров составлял около 29 лет и была необходимость их обновления. Однако строительство новых судов не осуществлялось. Кроме этого, основной контингент высокопроизводительных промысловых судов (~70 ед.) не заходил в российские порты, вследствие необходимости уплаты импортных пошлин и НДС приобретения.

Следующий этап в развитии рыбного хозяйства России, в том числе на Северном бассейне, начался в 2014 г. со значительного роста оптовых цен, в первую очередь, на валютоёмкие промысловые объекты: треску, пикшу, минтай, лососевые виды рыб и другие. Произошло это, в основном, по двум причинам: роста цен на некоторые виды рыб на мировом рынке и девальвации рубля по отношению к доллару США, примерно, в 2 раза (табл. 4).

Таблица 4. Результаты экспорта рыбной продукции из Мурманской области

|

Вид рыбной продукции |

2013 г. |

2015 г. |

2018 г. |

Отношение цен в руб., % |

|||||||

|

Кол-во, тыс. т |

Цена за кг. |

Кол-во, тыс. т |

Цена за кг. |

Кол-во, тыс. т |

Цена за кг. |

2015 г. к 2013 г. |

2018 г. к 2013 г. |

||||

|

Долл. |

Руб. |

Долл. |

Руб. |

Долл. |

Руб. |

||||||

|

Рыба мороженая за исключением филе и мяса рыб (поз.0304) |

252,3 |

1,5 |

47,7 |

233,9 |

1,6 |

106,9 |

225,3 |

1,97 |

133,0 |

224,1 |

278,8 |

|

Треска потрошеная, мороженая |

79,1 |

2,2 |

69,7 |

68,2 |

2,8 |

166,2 |

63,4 |

3,83 |

336,3 |

238,4 |

339,0 |

|

Филе трески, мороженое |

10,1 |

5,0 |

158,7 |

13,1 |

5,4 |

320,1 |

9,3 |

8,76 |

550,0 |

201,7 |

346,6 |

|

Пикша |

10,6 |

2,6 |

84,6 |

12,6 |

2,3 |

142,1 |

15,4 |

2,93 |

181,9 |

168,0 |

215,0 |

|

Филе пикши |

3,4 |

5,0 |

157,2 |

7,2 |

5,8 |

346,9 |

2,3 |

6,8 |

462,8 |

220,7 |

294,4 |

|

* По данным формы ВЭС-8-рыба за 2013, 2015, 2018 гг. |

|||||||||||

В течение 2014 г. экспортные цены повышались постепенно, и в 2015 г. они по всем видам рассматриваемой рыбной продукции, кроме пикши потрошеной, были выше в сравнение с 2013 г., более чем в 2 раза. В последующий период экспортные и оптовые цены колебались, имея повышательную тенденцию. В 2018 г. по треске потрошеной и филе они были выше базового периода (2013 г.), более чем в 3 раза, а по остальным видам продукции – приближались к такому же уровню.

Следует отметить, что треска в экспорте Норвегии стоила еще дороже. Например, в 2015 г. разница по филе трески потрошеной без головы составляла 12,1 руб./кг (7,3%), по филе трески – 19,1 руб./кг (6,0%), по пикше потрошеной – 4,9 руб./кг (3,4%), по филе пикши – 36,2 руб./кг (10,4%).

По информации, полученной из Института Фритьофа Нансена, в 2018 г. треска потрошеная, экспортируемая из Норвегии, стоила в среднем около 366 руб./кг, экспортируемая из России – 226,3 руб./кг (см. табл. 4). Таким образом, российская треска продавалась на мировом рынке на 30,3 руб./кг (на 11,4%) дешевле. Это устоявшаяся тенденция. Так, в 2009-2014 гг. промысловые предприятия Мурманской области, в сравнении с норвежским рыболовством, по нашим расчетам, не дополучили выручку в объеме 474 млн долл. США (15,9% от общей стоимости экспорта трески, пикши и сайды). Основная причина этого, по нашему мнению, заключается в недостатках организации внешнеэкономических отношений [12].

О недостатках российской системы экспорта рыбной продукции и о занижении экспортных цен, в сравнении с имеющимися на рынках АТР и ЕС, писал в 2009 г. в журнале «Рыбное хозяйство» Ю.Б. Бобылов. В статье, в частности, предлагалось изменить организацию экспорта рыбы на существующую в Норвегии [13]. В этой же статье сообщалось, что экс-президент ВАРПЭ А. Родин предлагал внедрить норвежскую модель экспорта в российскую практику.

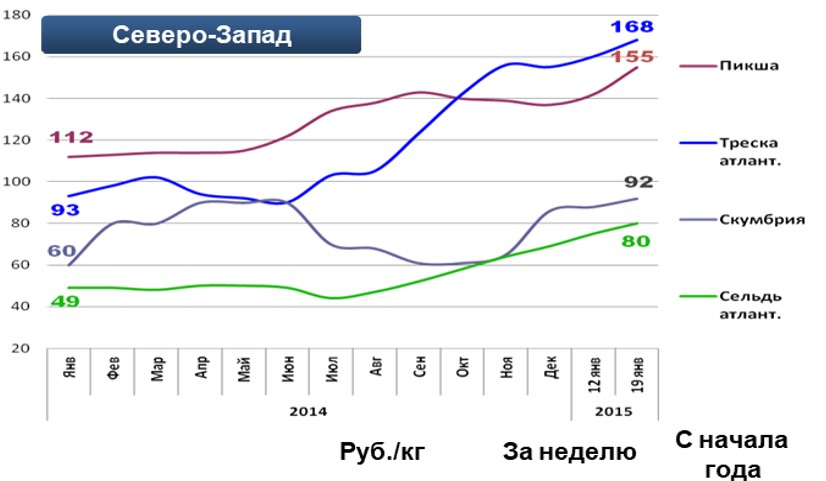

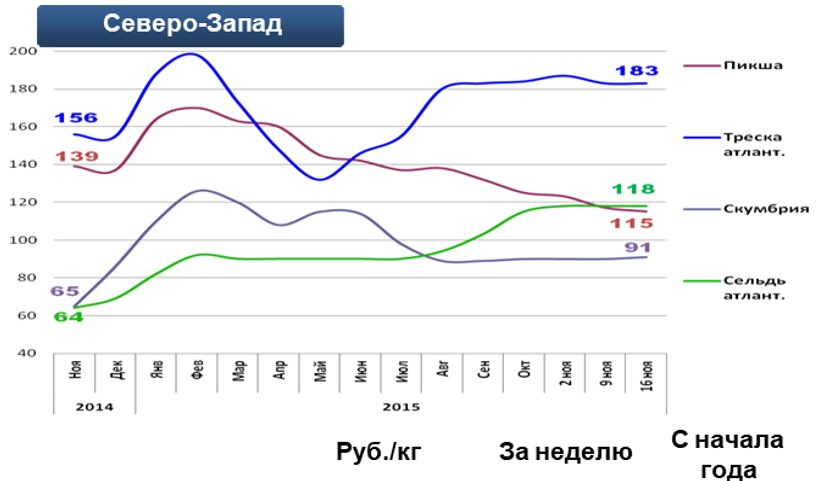

Девальвация рубля, наряду с ростом цен на рыбу на мировом рынке, принесла значительные коммерческие финансово-экономические выгоды рыболовству России и другим экспортно-ориентированным отраслям. Также может наблюдаться рост валютных поступлений в бюджет страны. В то же время, для населения последствия выразились в росте внутренних цен на рыбную продукцию, снижении покупательных возможностей и потребления рыбной продукции. Девальвация рубля и рост экспорта отечественной продукции являются основными причинами невыполнения рыбной отраслью Доктрины продовольственной безопасности на протяжении нескольких последних лет. В таблице 5 и на рисунках 1-4 представлена динамика изменения оптовых цен на основные виды рыбной продукции Северного бассейна в 2013-2018 гг. [14-18].

Таблица 5. Среднегодовые оптовые цены на треску атлантическую и пикшу, руб./кг

|

Вид продукции |

2010 г |

2013 г. |

2015 г. |

2018 г. |

Отношение цен 2018 г. к уровню их в 2010 г. |

Отношение цен 2018 г. к уровню их в 2013 г. |

|

Треска потрошеная, мороженая |

84,0 |

94,0 |

171,0 |

275,0 |

327,4 |

292,5 |

|

Филе трески |

146,0 |

179,0 |

330,0 |

381,0 |

261,0 |

212,8 |

|

Пикша потрошеная, мороженая |

74,0 |

95,0 |

161,0 |

205,0 |

375,7 |

278,0 |

|

Филе пикши |

128,0 |

130,0 |

250,0 |

300,0 |

234,4 |

230,8 |

Осуществляя деятельность в 2008-2013 гг., в условиях значительных государственных преференций, рыбная отрасль Российской Федерации повысила цены на пищевую рыбную продукцию в среднем на 14,46% (с 33,68 руб./кг. до 48,14 руб./кг.) [19]. На Северном бассейне оптовые цены на треску потрошеную охлажденную в эти годы находились на уровне 75-94 руб./кг [20]. По расчетам Рабочей группы Государственного Совета, рыба в эти годы была наиболее доступным незаменимым белком животного происхождения. Однако положение ухудшалось в 2014-2015 гг., когда оптовые цены на большинство видов рыб Северного бассейна стали значительно возрастать (рис. 1, 2). К январю 2014 г. оптовая цена на треску достигла 200 руб./кг, увеличившись в 2,15 раза, на пикшу – в 1,54 раза, на скумбрию – ~ в 2,0 раза и на сельдь – ~ в 1,45 раза.

Рисунок 1. Динамика оптовых цен на основные виды рыб на Северо-Западе России 2014 г. (январь)-2015 г. (январь) [15]

Рисунок 2. Динамика оптовых цен на основные виды рыб на Северо-Западе России 2014 г. (ноябрь)-2015 г. (ноябрь) [16]

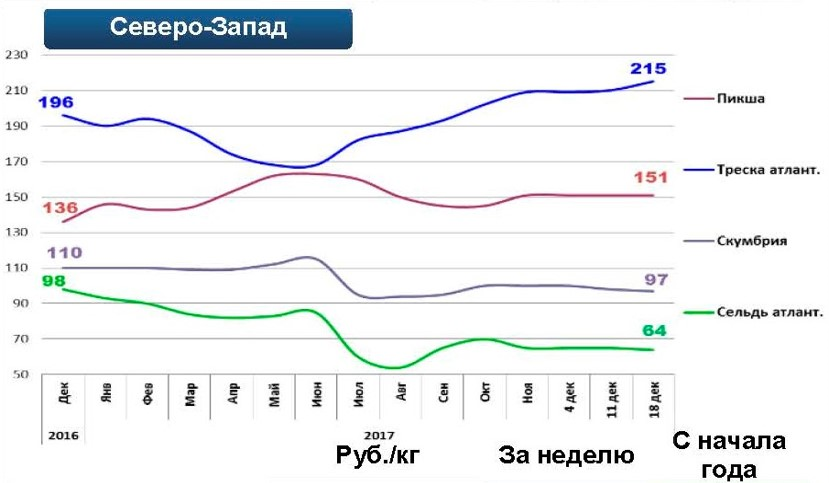

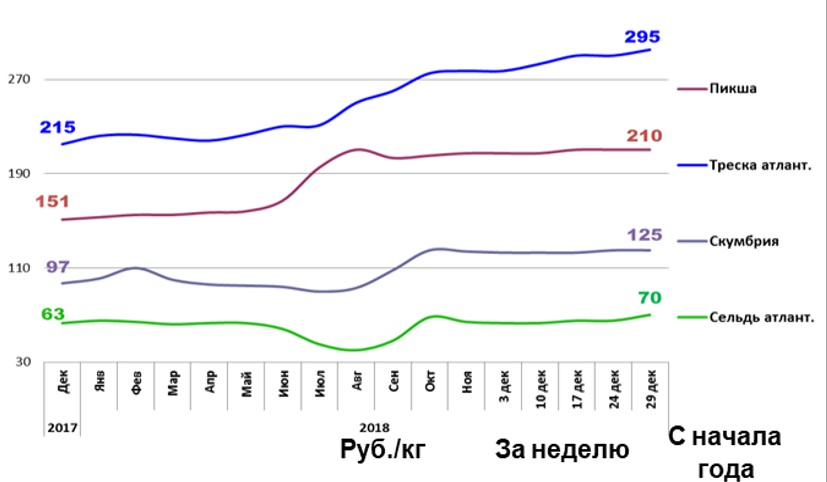

В последующий период оптовые цены были не стабильными, имея повышательную тенденцию (рис. 3, 4). В декабре 2018 г. оптовая цена на треску потрошеную мороженую составила 295 руб./кг, что выше, по сравнению с началом 2014 г., в 3,2 раза, на пикшу, соответственно, – 210 руб./кг (в 1,9 раза), на скумбрию – 125 руб./кг (в 2,1 раза), на сельдь – 70 руб./кг (в 1,43 раза). Следует отметить, что в начале 2016 г. оптовая цена на сельдь составляла 98 руб./кг, что в 2,0 раза превысило уровень начала 2014 года.

Рисунок 3. Динамика оптовых цен на основные виды рыб на Северо-Западе России 2016 г. (декабрь)-2017 г. (декабрь) [17]

Повышение оптовых цен на треску почти до 300 руб./кг. (на филе до 400 руб./кг.), а на пикшу, соответственно, до 200 и 300 руб./кг происходило в условиях, когда средняя себестоимость добычи и производства 1 кг обезличенной рыбной продукции, рассчитанная по данным Статистического сборника Мурманского облстата за 2018 г., составляла менее 70 рублей. На менее производительном прибрежном промысле средневзвешенные затраты на добычу и производство 1 кг продукции из трески и пикши в 2018 г. определились в 98,1 руб./кг (табл. 6).

Рисунок 4. Динамика оптовых цен на основные виды рыб на Северо-Западе России 2017 г. (декабрь)-2018 г. (декабрь) [18]

Таблица 6. Экономические и финансовые показатели по прибрежному флоту за 2018 год [21]

|

Организация |

Затраты, тыс. руб. |

Улов, т |

Продукция, т |

Затраты на 1 кг рыбопро-дукции, руб. |

|||

|

Треска |

Пикша |

Треска |

Пикша |

Всего |

|||

|

164774 |

2226,6 |

514,0 |

1484,4 |

367,1 |

1851,5 |

89,0 |

|

|

ООО «Бионорд» |

69749 |

614,5 |

308,4 |

409,7 |

220,3 |

360,0 |

110,7 |

|

ООО «Арктикфлот» |

424015 |

1872,4 |

628,5 |

1248,3 |

448,9 |

1697,2 |

249,8 |

|

ООО ПТФ «Карелрыба» |

175668 |

1814,8 |

394,8 |

1210,8 |

282,0 |

1492,0 |

117,7 |

|

ООО «Семь островов» |

90771 |

1133,3 |

624,0 |

775,5 |

445,7 |

1221,2 |

74,3 |

|

ООО «Золотая рыбка» |

30810 |

604,3 |

193,0 |

402,9 |

137,9 |

540,8 |

57,0 |

|

ООО «РКАтлантика» |

42256 |

533,5 |

115,0 |

355,7 |

82,1 |

437,8 |

96,5 |

|

ООО «Арктикхолдинг» |

212084 |

246,2 |

42,2 |

164,1 |

30,1 |

194,5 |

110,6 |

|

ООО «Арктикпак» |

55654 |

179,7 |

185,4 |

119,8 |

132,4 |

252,2 |

220,6 |

|

ООО «Куратор» |

37904 |

179,0 |

56,8 |

119,3 |

40,6 |

159,9 |

237,0 |

|

ООО «Тетис» |

14919 |

92,1 |

48,1 |

61,4 |

34,4 |

95,8 |

155,7 |

|

Итого |

1318604 |

9496,4 |

3110,2 |

6351,9 |

2221,5 |

8302,9 |

98,1 |

Рост оптовых цен на рыбную продукцию послужил основной для увеличения розничных цен. В таблице 7 приведена динамика розничных цен по регионам Северного бассейна.

Из материалов таблицы видно, что цены на все виды рыбопродукции резко выросли. Так, по наиболее покупаемой, – рыбе разделанной мороженой (без учета лососевых) рост цен в 2018 г., в сравнении с 2010, 2013 гг. в Мурманской области составил, соответственно, 241,8% и 203,7%, в Архангельской – 233,5% и в Республике Карелия – 181,5%. По филе в Мурманской области – 272,3% и 243,1%, в Архангельской области – 219,9%, в Республике Карелия – 166,9%. По сельди соленой в Мурманской области – 263,9% и 189,0%, в Архангельской области – 195,9%, в Республике Карелия – 173,6%. Подобные результаты и по остальному ассортименту рыбной продукции.

Таблица 7. Средние потребительские цены на рыбную продукцию на конец года, руб./кг [22]

|

Название продукции |

Мурманская область |

Архангельская область* |

Республика Карелия** |

||||||

|

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

|

|

Рыба живая и охлажденная |

122,3 |

284,6 |

232,7 |

н/д |

н/д |

- |

172,8 |

329,4 |

190,6 |

|

Рыба соленая, маринованная и копченая |

276,9 |

491,2 |

177,4 |

195,6 |

345,8 |

176,8 |

326 |

488,9 |

144,9 |

|

Икра лососевых рыб, отечественная |

3024,1 |

4363,1 |

144,3 |

2607,2 |

3766,8 |

144,5 |

3836,4 |

3728,0 |

131,4 |

|

Рыба мороженая разделанная, кроме лососевых пород |

147,3 |

298,6 |

203,7 |

112,8 |

263,4 |

233,5 |

134,4 |

243,9 |

181,5 |

|

Мороженая неразделанная |

65,7 |

131,4 |

200,0 |

86,7 |

148,6 |

170,7 |

60,0 |

122,5 |

204,2 |

|

Разделанная лососевых пород |

308,3 |

728,2 |

236,2 |

382,6 |

816,8 |

213,5 |

… |

527,1 |

- |

|

Филе |

177,22 |

430,8 |

243,1 |

175,6 |

386,2 |

219,9 |

193,5 |

322,9 |

166,9 |

|

Сельдь соленая |

123,0 |

232,5 |

189,0 |

107,0 |

209,6 |

195,9 |

123,0 |

213,5 |

173,6 |

|

Филе сельди соленое |

296,1 |

427,4 |

144,3 |

268,7 |

402,2 |

149,7 |

249,7 |

405,9 |

162,5 |

|

Консервы натуральные и с добавлением масла |

59,8 |

110,9 |

185,5 |

57,2 |

113,9 |

199,1 |

57,8 |

124,8 |

215,9 |

|

Консервы в томат. соусе |

45,0 |

82,0 |

182,2 |

40,9 |

66,3 |

162,1 |

35,8 |

78,0 |

218,5 |

|

Пресервы |

47,6 |

… |

… |

113,7 |

- |

- |

137,3 |

… |

- |

|

*, ** по данным территориального органа ФСГС по Архангельской области и Республики Карелия |

|||||||||

Увеличение цен на рыбную продукцию вызвало ответную адекватную реакцию потребителей (табл. 8). Потребительская способность населения Мурманской области, по сравнению с уровнем 2013 г., уменьшилась почти на 40%, Республики Карелия – на 35%. (данные Архангельского облстата, приведены в таблице 7, вызывает сомнение их объективность).

Таблица 8. Потребление и стоимость рыбных продуктов, потребление в домашних хозяйствах [22]

|

Название продукции |

Мурманская область |

Архангельская область* |

Республика Карелия** |

||||||

|

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

2013 г. |

2018 г. |

Отноше-ние 2018 г. к 2013 г., % |

|

|

Потребление рыбы в среднем на потребителя, кг/год |

26,3 |

21,3 |

81,0 |

27,6 |

26,7 |

96,7 |

23,5 |

23,8 |

101,3 |

|

Стоимость рыбы, потребленной в домашних хозяйствах, руб./год |

5023,5 |

6697,6 |

133,3 |

4982,4 |

6882,4 |

138,1 |

- |

- |

- |

|

Стоимость рыбы, потребленной в домашних хозяйствах в среднем на потребителя, руб./год |

418,6 |

558,1 |

133,6 |

- |

- |

- |

302,9 |

440,4 |

145,4 |

|

Покупательная способность среднедушевых денежных доходов населения, кг/мес. |

|

|

|

|

|

|

|

|

|

|

Рыба мороженая кроме лососевых |

346,2 |

214,0 |

61,8 |

172,0 |

175,4 |

101,4 |

266,6 |

173,8 |

65,2 |

|

Включая лососевых, разделанную и филе |

224,0 |

126,0 |

56,5 |

148,6 |

96,2 |

64,7 |

198,34 |

142,0 |

71,6 |

|

*, ** по данным Территориального органа ФСГС по Архангельской области и Республики Карелия |

|||||||||

Потребление рыбы в наибольшей мере – на 19% – уменьшилось в Мурманской области, в Архангельской – лишь на 4%, а в Карелии даже немного возросло. Приведенные результаты, по нашему мнению, можно объяснить большим развитием в Архангельской области и в Карелии рыболовства во внутренних водоемах.

Несмотря на уменьшение потребления рыбы и покупку дешёвого ассортимента продукции, по сравнению с треской и пикшей, стоимость ее во всех регионах возросла на треть и более.

Негативное влияние рыболовства на рост цен на рыбную продукцию и потребление ее населением наблюдалось, при достаточно высоком уровне производственных, экономических и финансовых показателях, в базовом 2013 году. Так, рентабельность проданных товаров и услуг в рыболовстве России (вместе с рыборазведением) составляла 16,5% и была выше средней по России на 9,5%, рентабельность активов – 8,1%, что больше средней величины по России на 3,6% [23]. Следует заметить, что эффективность рыболовства Северного бассейна в 2013 г. была почти в 2 раза выше (табл. 9).

Таблица 9. Рост финансовых и экономических показателей по Северному рыбопромысловому бассейну

|

Название продукции |

2013 г. |

2018 г. |

Отношение 2018 г. к 2013 г., % |

|

Оборот по рыболовству и рыбоводству, млрд. руб. |

45160,4 |

114819,8 |

244,0 |

|

Оборот по рыбопереработке, млн. руб. |

- |

- |

- |

|

Производство рыбной продукции, тыс. т |

737,2 |

712,6 |

96,6 |

|

Индекс переработки рыбы |

0,77 |

0,79 |

+0,02 |

|

Экспорт рыбопродукции, тыс. т |

348,7 |

388,0 |

111,3 |

|

млн. долл. США |

761,8 |

1346,7 |

176,8 |

|

Среднемесячная начисленная заработная плата |

59,0 |

140,4 |

238,0 |

|

в рыбоводстве, тыс.руб. |

29,5 |

57,2 |

193,8 |

|

в переработке, тыс.руб. |

28,3 |

46,2 |

163,2 |

|

Сальдированный финансовый рез-т, млн. руб. |

|

|

|

|

в рыболовстве |

8811,0 |

59441,7 |

в 6,75 р. |

|

в рыбоводстве |

|

|

|

|

в береговой переработке |

|

|

|

|

Рентабельность проданных товаров, % |

|

|

|

|

рыболовство |

34,9 |

77,5 |

+42,6 |

|

рыбоводство |

23,6 |

||

|

береговая переработка |

… |

3,0 |

… |

|

Удельный вес организаций, получивших убыток, % |

|

|

|

|

в рыболовстве |

34,2 |

30,5 |

-3,7 |

|

в рыбоводстве |

|||

|

в береговой переработке |

… |

… |

… |

|

Улов рыб и морепродуктов, тыс. т |

955,0 |

907,1 |

95,0 |

Основные показатели производственной и коммерческой деятельности по Северному бассейну в 2018 г., в сравнении с 2013 г., возросли:

- экономический оборот по рыболовству и рыбоводству – на 244,0%;

- сальдированный результат по рыболовству и рыбоводству – в 6,75 раз;

- рентабельность проданных товаров в рыболовстве и рыбоводстве с 34,9% увеличилась до 77,5%.

Основное влияние на приведенные выше результаты оказали:

- увеличение физического объема и цен экспорта рыбной продукции;

- увеличение курса доллара с 31,8 руб. в 2013 г. до 62,92 руб. в 2018 г. (в 1,98 раза).

Стоимость одной тонны экспортной рыбной продукции с 2013 по 2018 гг. возросла на 1286,2 долл. США, и за счет этого фактора стоимость экспорта увеличилась на 76,8% (на 499,0 млн долл. США), а за счет роста объема экспорта – всего на 58,9 млн долл. США (на 23,8%).

Рыбное хозяйство Северного бассейна экспортирует, в основном, белую рыбу – треску и пикшу. Спрос на них и цены на мировом рынке растут. Поскольку основные экспортеры этой рыбы – Норвегия, Россия и Исландия – давно экспортируют около 95% улова и он имеет незначительные колебания, то уравновесить спрос и предложение можно только за счет роста цен. Следовательно, следует ждать дальнейшего увеличения цен.

За анализируемый период экономический оборот по рыболовству и рыборазведению увеличился на 65044,4 млн руб. (на 244,0%). При этом в 2013 г. за счет экспорта он был сформирован на 54% [(761,8 х 31,85): 45160,4], а в 2018г. – на 74% [(1346,7 х 62,93): 11481,8]. Следовательно, в 2013 г. доля оборота, за счет продаж рыбной продукции и других финансовых операций, в России составляла около 46%, а в 2018 г. только ~ 26%. Это по всему ассортименту рыбной продукции. Особенно сильное влияние на формирование экономического оборота оказал экспорт донных видов рыб, так как вывоз их за рубеж составлял более 90%. В связи с большим влиянием экспортных цен на внутренние, на заседании Президиума Госсовета по рыбной отрасли 19 октября 2015 г. Президент России В.В. Путин обращал внимание Правительства и рыбаков на необходимость решения этого вопроса в интересах российского общества. Позднее Президент также неоднократно обращал внимание предпринимателей России на то, что внутренние цены на продукцию не должны равняться на экспортные. Однако эти замечания Президента в отношении цен на рыбную продукцию, можно сказать, проигнорированы.

Величина и структура экономического оборота в рыболовстве и рыборазведении на Северном бассейне, в анализируемом периоде, предопределяли сальдированный результат и рентабельность. Пожалуй, единственным показателем, оказывающим существенное влияние на изменение затрат, является рост среднемесячной заработной платы с 59 тыс. руб. до 140,4 тыс. руб. (на 238,0%), что соизмеримо увеличению экономического оборота.

В таблице 10 приведены данные об изменении налоговых поступлений, анализ которых свидетельствует о необходимости увеличения бюджетной эффективности рыболовства.

Налоговая нагрузка в рыболовстве и рыбоводстве Северного бассейна в 2018 г. составляла 7,7%,. при средней по всем отраслям производства в России в 11%. Наибольшую величину налогов в рыболовстве в 2018 г. – 42,8% составлял налог на доходы физических лиц, в то время как сборы за пользование природными ресурсами – лишь 4,5% [27].

Таблица 10. Поступление налогов и сборов в бюджетную систему РФ (рыболовство и рыбоводство) по Северному бассейну, тыс. руб. [24-26]

|

Показатели |

2010 г. |

2013 г. |

2018 г. |

2018 г. к 2010 г., % |

2018г. к 2013г. ,% |

|

Поступило платежей в консолидированный бюджет РФ, всего, млн. руб. |

2190,8 |

2390,3 |

8893,5 |

405,9 |

372,1 |

|

в т.ч. - налог на доходы физических лиц |

854,2 |

1054,8 |

3808,3 |

445,80 |

361,0 |

|

- налоги, предусмотренные специальными налоговыми режимами |

139,3 |

395,7 |

2552,5 |

в 18,3 р. |

645,1 |

|

- сборы за пользование природными ресурсами |

321,4 |

384,0 |

406,7 |

126,5 |

105,9 |

|

Экономический оборот, млн. руб. |

32731,6 |

45160,4 |

114819,8 |

350,8 |

254,2 |

|

Налоговая нагрузка по методике ФНС, коп./руб. |

6,7 |

5,3 |

7,7 |

+1 |

+2,4 |

Экономической наукой в достаточной мере доказано, что при использовании природных ресурсов налоговое бремя должно сместиться со стоимости, создаваемой трудом человека, его интеллектом и личными сбережениями, на добавленную стоимость, которую создают «труд» природы, эколого-ресурсные ограничения и развитие общественной инфраструктуры. То есть, объектом налогообложения должен стать рентный доход. Преимущество налогообложения земли и других природных ресурсов, по сравнению с налогообложением труда и капитала, как утверждают многие крупные экономисты, состоит в том, что их невозможно спрятать, поэтому налог на ценность ресурсов устанавливается с большей точностью, легче и с меньшими расходами собирается [28].

Следовательно, на первом этапе целесообразно отменить преференции, предоставленные рыболовству Федеральным законом №285-ФЗ от 29.11.2007 года. Они были даны в условиях, когда сальдированный финансовый результат в рыболовстве Северного бассейна составлял всего 596 млн руб., а рентабельность проданных товаров – 11% (2008 г.). В настоящее время (2018 г.), как известно, эти показатели составляют, соответственно, 59441,7 млн руб. и 77,5% (см. табл. 3 и 9). Около 15% добывающих предприятий имеют рентабельность свыше 150%.

Заключение

Анализ публикаций о ценах на рыбу на мировом рынке свидетельствует о том, что они будут и далее повышаться, вследствие ограниченности лучших по качеству биоресурсов. Следовательно, будет расти и рентная составляющая цены, которая согласно нашим исследованиям, составляет в экономическом обороте организаций рыболовства Северного бассейна около 37%. Внутренние российские цены могут расти также, вследствие дальнейшего снижения курса рубля по отношению к доллару США. В этих условиях одним из вариантов решения проблемы снижения внутренних цен на рыбу, как отмечалось выше, могла бы стать организация внешнеэкономической деятельности в рыбной отрасли по норвежскому варианту. Внедрение этого предложения могло бы решить и проблему захода траулеров в порт для выгрузки рыбных грузов.

Альтернативным предложением для решения проблем, обусловленных незаходом промысловых судов в отечественные порты и чрезмерно большим вывозом рыбной продукции за рубеж, также является квотирование экспорта. Простые расчёты показывают, что для выполнения Доктрины продовольственной безопасности, при нынешнем уровне уловов, необходимо поставлять на внутренний рынок не менее его половины, чего в настоящее время не наблюдается.

Определённые изменения государственной экономической политики по отношению к рыболовству обсуждаются в Правительстве России давно. Наиболее вероятные из них выразятся в отмене ЕСХН и некотором (незначительном) увеличении сборов за ВБР. Возможно также изменение правил наделения хозяйствующих субъектов квотами ВБР, на чём настаивает ФАС России. Эти инновации приведут к дальнейшему росту цен со всеми негативными последствиями, вплоть до необходимости субсидирования населения для приобретения рыбной продукции.

1. Sostoyanie syr'evyh biologicheskih resursov Barenceva i Belogo morey i Severnoy Atlantiki, v 2019 g. -Murmansk, 2019. - 139 s.

2. Borisov V.M., Drevetnyak K.V., Grekov A.A., Russkih A.A. Ispol'zovanie rybopromyslovyh zapasov Barenceva morya i sopredel'nyh vod otechestvennym flotom v 2013 g. // Trudy PINRO. -2016. -T.160. -S. 95-115.

3. Protokoly ezhegodnyh sessiy Smeshannoy Rossiysko-Norvezhskoy Komissii po rybolovstvu. -URL: https://www.jointfish.com/rus/O-KOMISSII/PROTOKOLY.html (data obrascheniya 25.01.2020).

4. Sostoyanie syr'evyh biologicheskih resursov Barenceva morya i Severnoy Atlantiki v 2014 g. -Murmansk: PINRO, 2014. -110 s.

5. Sostoyanie syr'evyh biologicheskih resursov Barenceva morya i Severnoy Atlantiki v 2019 g. -Murmansk: PINRO, 2019. -139 s.

6. Materialy k zasedaniyu Kollegii «Itogi deyatel'nosti FAR po rybolovstvu v 2018 godu i zadachi na 2019 god». -URL: http://www.fish.gov.ru/ob-agentstve/kollegiya-rosrybolovstva (data obrascheniya 28.01.2020).

7. Sayt Federal'nogo agentstva po rybolovstvu: statistika i analitika. -URL: http://www.fish.gov.ru/otraslevaya-deyatelnost/ekonomika-otrasli/statistika-i-analitika (data obrascheniya 28.01.2020).

8. Postanovlenie Pravitel'stva RF ot 25.07.2006 N 458 «Ob otnesenii vidov produkcii k sel'skohozyaystvennoy produkcii i k produkcii pervichnoy pererabotki, proizvedennoy iz sel'skohozyaystvennogo syr'ya sobstvennogo proizvodstva» // Sobranie zakonodatel'stva RF. -2006. -N 31 (2 ch.). -St. 3500.

9. Analiz funkcionirovaniya rybnoy otrasli Severnogo basseyna (pri otsutstvii pokazateley - Murmanskoy oblasti): otchet o NIR / Institut ekonomicheskih problem Kol'skogo nauchnogo centra Rossiyskoy Akademii nauk; otv. ispoln.: Vasil'ev A.M., Kuranov Yu.F. -Apatity, 2013 g. -35 s.

10. Lønnsomhetsundersøkelse for fiskeflåten 2017/Profitability survey on the Norwegian fishing fleet 2017 / Statistikkavdelingen. 2019. 128 p.

11. Rybohozyaystvennyy kompleks Murmanskoy oblasti / Federal'naya sluzhba gosudarstvennoy statistiki, Territorial'nyy organ Federal'noy sluzhby gosudarstvennoy statistiki po Murmanskoy oblasti / Murmanskstat, 2014 - 49 s.

12. Nauchnye i prikladnye osnovy gosudarstvennoy politiki funkcionirovaniya resursno-syr'evoy ekonomiki na shel'fe i v pribrezhnoy zone rossiyskoy Arktiki v usloviyah globalizacii: otchet o NIR (promezhut.): 3-13-4002 / Institut ekonomicheskih problem Kol'skogo nauchnogo centra Rossiyskoy Akademii nauk; nauch. ruk. Vasil'ev A.M.; otv. ispoln.: Vasil'ev A.M., Kuranov Yu.F., Fadeev A.M. [i dr.]. -Apatity, 2015 g. -120 s.

13. Bobylov Yu.B. O svobodnoy rybnoy torgovle Rossii s Norvegiey i uchete nashih nacional'nyh interesov // Rybnoe hozyaystvo. -2009. -№1. -S.15-22.

14. Rybnyy kur'er-profi: ezhenedel'nyy byulleten' o mezhdunarodnom rybnom biznese. -2013. -№47 (466). -27 noyab.

15. Rybnye ryady. Obzor situacii na rynke ryby 19 yanvarya 2015 g. -URL: http://fish.gov.ru/files/documents/otraslevaya_deyatelnost/ekonomika_otrasli/statistika_analitika/Monitoring_19-01-2015.pdf (data obrascheniya 29.04.2020).

16. Rybnye ryady. Obzor situacii na rynke ryby 18 noyabrya 2015 g. -URL: https://docviewer.yandex.ru/view/656471880/?*=W1Tt1bLNDEAwgGCx24EeMAkrVyJ7InVybCI6Imh0dHA6Ly9vbGQubWN4LnJ1L2RvY3VtZW50cy9maWxlX2RvY3VtZW50L3Y3X3Nob3cvMzQwNTUuMTMzLmh0bSIsInRpdGxlIjoiMzQwNTUuMTMzLmh0bSIsIm5vaWZyYW1lIjp0cnVlLCJ1aWQiOiI2NTY0NzE4ODAiLCJ0cyI6MTU4MTEwMzc0MDM0MCwieXUiOiI5OTk1MTI0ODcxNTcxMjE4ODE1Iiwic2VycFBhcmFtcyI6Imxhbmc9cnUmdG09MTU4MTEwMzQ4MSZ0bGQ9cnUmbmFtZT0zNDA1NS4xMzMuaHRtJnRleHQ9JUQwJUEwJUQxJThCJUQwJUIxJUQwJUJEJUQxJThCJUQwJUI1KyVEMSU4MCVEMSU4RiVEMCVCNCVEMSU4QislRDAlOUUlRDAlQjElRDAlQjclRDAlQkUlRDElODArJUQxJTgxJUQwJUI4JUQxJTgyJUQxJTgzJUQwJUIwJUQxJTg2JUQwJUI4JUQwJUI4KyVEMCVCRCVEMCVCMCslRDElODAlRDElOEIlRDAlQkQlRDAlQkElRDAlQjUrJUQxJTgwJUQxJThCJUQwJUIxJUQxJThCKzIwMTUmdXJsPWh0dHAlM0EvL29sZC5tY3gucnUvZG9jdW1lbnRzL2ZpbGVfZG9jdW1lbnQvdjdfc2hvdy8zNDA1NS4xMzMuaHRtJmxyPTIzJm1pbWU9cGRmJmwxMG49cnUmc2lnbj03ZWUxYjM1ZjlmNzljZjgwZDE4NTkyN2RlMjUyYmYwNyZrZXlubz0wIn0%3D&lang=ru (data obrascheniya 29.04.2020).

17. Rybnye ryady. Obzor situacii na rynke ryby 18 dekabrya 2017 g. -URL: http://mcx.ru/upload/iblock/d32/d326973aff3f60c43f92a46dc4c82bd2.pdf (data obrascheniya 29.04.2020).

18. Rybnye ryady. Obzor situacii na rynke ryby 29 dekabrya 2018. -URL: http://www.nfr.ru/media/files/monitoring/monitoring.29.12.2018.pdf (data obrascheniya 29.04.2020).

19. O razvitii rybohozyaystvennogo kompleksa Rossiyskoy Federacii: rabochaya gruppa prezidiuma Gosudarstvennogo soveta. -URL: http://vniro.ru/files/Gossovet_doklad.pdf (data obrascheniya 22.01.2020).

20. Vasil'ev A.M. Ceny na rybu stali vyshe pokupatel'noy sposobnosti // Rybnoe hozyaystvo. -2017. -№ 4. -S. 3-7.

21. Buhgalterskaya (finansovaya) otchetnost' po malym rybopromyshlennym predpriyatiyam Murmanskoy oblasti za 2018 god. -URL: https://synapsenet.ru/searchorganization/proverka-kontragentov/region/murmanskaya-obl (data obrascheniya 20.04.2020).

22. Rybohozyaystvennaya deyatel'nost' v Murmanskoy oblasti / Federal'naya sluzhba gosudarstvennoy statistiki, Territorial'nyy organ Federal'noy sluzhby gosudarstvennoy statistiki po Murmanskoy oblasti / Murmanskstat, 2019 - 48 s.

23. Chtoby v 2019 godu ne prishla vyezdnaya nalogovaya proverka: opublikovany kriterii ocenki nalogovyh riskov. -URL: https://buhguru.com/proverki-i-sankcii/v-2019-godu-ne-prishla-vyezdnaya-nalogovaya-proverka-kriterii-otsenki-nalogovyh-riskov-2018.html (data obrascheniya 25.04.2020).

24. Otchet po forme №1-NOM za 2010 god. -URL: https://www.nalog.ru/rn51/related_activities/statistics_and_analytics/forms/3834561/ (data obrascheniya 18.05.2020).

25. Otchet po forme 1-NOM po sostoyaniyu na 01.01.2014. -URL: https://www.nalog.ru/rn51/related_activities/statistics_and_analytics/forms/4163396/ (data obrascheniya 18.05.2020).

26. Otchet po forme 1-NOM po sostoyaniyu na 01.01.2019 -URL: https://www.nalog.ru/rn51/related_activities/statistics_and_analytics/forms/7602335/ (data obrascheniya 18.05.2020).

27. Prikaz FNS Rossii ot 30.05.2007 N MM-3-06/333@ (red. ot 10.05.2012) «Ob utverzhdenii Koncepcii sistemy planirovaniya vyezdnyh nalogovyh proverok». -URL: http://www.consultant.ru/document/cons_doc_LAW_55729/292554a3f3fdbfea8c97e192756bd25f06f524ff/ (data obrascheniya 28.04.2020).

28. Put' v HHI vek: strategicheskie problemy i perspektivy rossiyskoy ekonomiki / Ruk. avt. kol. D.S. L'vov. -M.: Ekonomika, 1999. -560 s.